01.04

Diesen Artikel teilenDie wichtigsten Aspekte der Korrelationsanalyse auf dem Forex-Markt

Zu wissen, wie Währungen miteinander korrelieren, ist wichtig, um zu verstehen, wie der Devisenmarkt funktioniert. Korrelationen werden von vielen Faktoren beeinflusst, z. B. von wirtschaftlichen Fundamentaldaten, geopolitischen Ereignissen, der Marktstimmung und der Geldpolitik. Durch das Erkennen und Studieren dieser Korrelationen können Händler das Risiko steuern, ihre Investitionen diversifizieren und solide Handelspläne erstellen.

Währungs-Korrelationen

Währungspaare weisen oft starke positive oder negative Korrelationen auf, die auf der Beziehung zwischen ihren jeweiligen Volkswirtschaften beruhen. So weisen beispielsweise die Währungspaare EUR/USD und GBP/USD in der Regel eine starke positive Korrelation auf, da die Volkswirtschaften der Eurozone und des Vereinigten Königreichs eng miteinander verbunden sind.

Umgekehrt weisen USD/CHF- und EUR/USD-Paare eine starke negative Korrelation auf, da der Schweizer Franken oft als sichere Währung angesehen wird und tendenziell an Wert gewinnt, wenn der Euro oder der US-Dollar fallen.

Korrelation mit Rohstoffen

Die Währungen von Ländern, die wichtige Produzenten oder Konsumenten von Rohstoffen sind, weisen oft eine starke Korrelation mit den Rohstoffpreisen auf.

Der kanadische Dollar (CAD), der australische Dollar (AUD) und der neuseeländische Dollar (NZD) werden gemeinhin als "Rohstoffwährungen" bezeichnet, da ihre Volkswirtschaften stark von Rohstoffexporten abhängig sind.

Die kanadische Wirtschaft ist beispielsweise eng mit den Ölpreisen verknüpft, so dass das Währungspaar CAD/USD in der Regel positiv mit den Ölpreisen korreliert.

Risikobereitschaft

In Zeiten der Marktunsicherheit oder -volatilität verlagern die Anleger ihr Kapital häufig von risikoreicheren in sicherere Anlagen, was zu Korrelationen zwischen Währungspaaren führen kann.

Der japanische Yen (JPY), der Schweizer Franken (CHF) und der US-Dollar (USD) gelten als sichere Hafenwährungen, weil sie in Zeiten von Marktstress Kapital anziehen.

Umgekehrt werden Währungen wie der australische Dollar (AUD), der neuseeländische Dollar (NZD) und der südafrikanische Rand (ZAR) oft als risikoreichere Anlagen betrachtet und können in Zeiten von Marktturbulenzen eine negative Korrelation mit den Safe-Haven-Währungen aufweisen.

Dies liegt daran, dass diese Währungen oft von Rohstoffexporten abhängig sind, die prozyklisch sind, oder ein höheres Kreditrisiko aufweisen (z. B. Währungen von Schwellenländern).

Korrelation der Zinssätze

Die Geldpolitik der Zentralbank, insbesondere die Zinssätze, kann sich erheblich auf die Währungskorrelation auswirken. Wenn eine Zentralbank die Zinssätze anhebt, tendieren die Währungen zu einer Aufwertung, was ausländisches Kapital anzieht und die Nachfrage erhöht.

Umgekehrt kann die Währung schwächer werden, wenn eine Zentralbank die Zinssätze senkt. Wenn beispielsweise die Europäische Zentralbank (EZB) die Zinssätze stärker anhebt, als die Märkte erwarten, und die US-Notenbank die Zinsen beibehält, kann das Währungspaar EUR/USD unter Aufwertungsdruck geraten.

Korrelationen zwischen Inflation und Wirtschaftswachstum

Währungspaare können auch Korrelationen aufweisen, die auf der Wirtschaftsleistung der jeweiligen Länder beruhen. Inflation und Wirtschaftswachstum sind zwei Schlüsselindikatoren, die den Wert einer Währung (wie auch jeder anderen Anlageklasse) beeinflussen können. Wenn beispielsweise die Inflation in den USA schneller wächst als in der Eurozone, kann der Dollar gegenüber dem Euro schwächer werden, was zu einem Wertanstieg des Währungspaares EUR/USD führt.

Politische Korrelationen

Politische Ereignisse und Änderungen in der Regierungspolitik können zu Korrelationen zwischen Währungspaaren führen. Wahlen, Volksabstimmungen und geopolitische Spannungen können zu Marktunsicherheit und Währungsvolatilität führen. So führte beispielsweise der Brexit zu starken Ausschlägen bei den Währungspaaren GBP/USD und EUR/GBP, da die Anleger begannen, die künftigen Beziehungen zwischen dem Vereinigten Königreich und der EU in Frage zu stellen.

Timing

Die Korrelationen auf dem Devisenmarkt können je nach dem analysierten Zeitraum variieren. Kurzfristige Korrelationen können durch Marktereignisse oder Nachrichten beeinflusst werden, während langfristige Korrelationen wahrscheinlich durch wirtschaftliche Fundamentaldaten bestimmt werden. Händler sollten bei der Entwicklung ihrer Handelsstrategien sowohl kurzfristige als auch langfristige Korrelationen berücksichtigen.

Korrelationen zwischen Märkten

Die Forex-Korrelationen können auch von den Korrelationen mit anderen Finanzmärkten wie Aktien, Anleihen und Rohstoffen abhängen. So kann beispielsweise eine starke Performance am Aktienmarkt die Risikobereitschaft der Anleger anregen, was zu einem Ausverkauf von Safe-Haven-Währungen und einem Anstieg der Nachfrage nach risikoreicheren Währungen führt. In ähnlicher Weise können steigende Anleiherenditen ausländisches Kapital anziehen und die Bewertung von Währungen beeinflussen.

Korrelationen zwischen Währungsindizes

Eine weitere Möglichkeit, Korrelationen auf dem Devisenmarkt zu analysieren, besteht darin, die Beziehung zwischen Währungspaaren und ihren jeweiligen Indizes zu untersuchen. Währungsindizes wie der US-Dollar-Index (DXY) oder der Euro-Index (EXY) können einen wertvollen Einblick in die allgemeine Stärke oder Schwäche einer Währung geben, die dann ihre Korrelation mit anderen Währungspaaren beeinflussen kann.

Diversifizierung und Portfoliomanagement

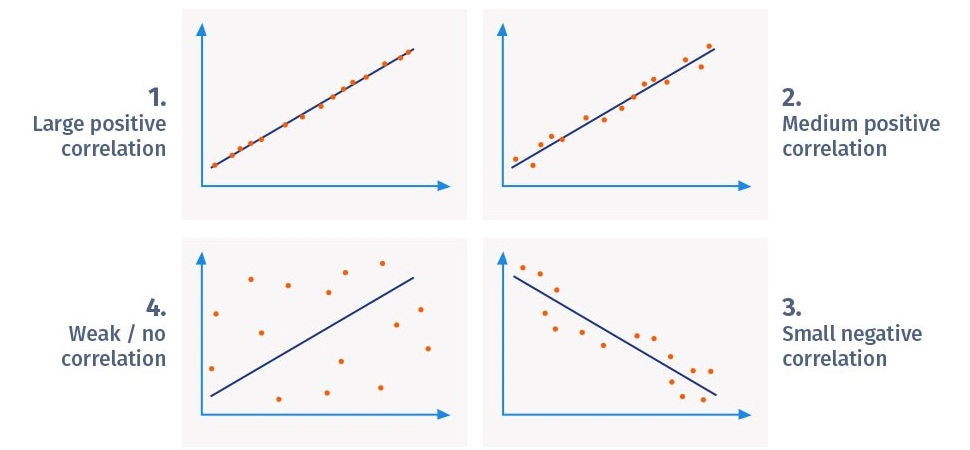

Das Verständnis der Korrelationen auf dem Devisenmarkt ist für das Risikomanagement in einem Handelsportfolio unerlässlich. Stark korrelierte Währungspaare können zu einer Risikokonzentration führen, da sie sich häufig in dieselbe Richtung bewegen.

Durch die Aufnahme von negativ korrelierten oder unkorrelierten Währungspaaren in ein Handelsportfolio können Händler ihr Risiko diversifizieren und die Rendite potenziell erhöhen.

Sich ändernde Korrelationen

Wie bereits erwähnt, sind Korrelationen zwischen Währungen nicht statisch und können sich im Laufe der Zeit aufgrund von wirtschaftlichen Bedingungen, Marktstimmung und geopolitischen Ereignissen ändern. Händler sollten Korrelationsanalysen regelmäßig überwachen und aktualisieren, um sicherzustellen, dass ihre Strategien relevant und effektiv bleiben.

Tools zur Analyse von Währungskorrelationen

Es gibt eine Reihe von Tools und Ressourcen, die Händlern bei der Analyse von Korrelationen auf dem Forex-Markt helfen. Online-Plattformen und Charting-Software bieten in der Regel Korrelationsmatrizen an, die die Korrelationskoeffizienten zwischen verschiedenen Währungspaaren über einen bestimmten Zeitraum anzeigen.

Diese Informationen können Händlern dabei helfen, potenzielle Chancen zu erkennen und Risiken effektiver zu steuern.

Die Analyse von Korrelationen auf dem Devisenmarkt erfordert ein gründliches Verständnis der vielen Faktoren, die die Beziehung zwischen Währungspaaren beeinflussen. Durch die Berücksichtigung von Aspekten wie Währungsverhältnissen, Rohstoffpreisen, Risikobereitschaft, Zinssätzen, Inflation, Wirtschaftswachstum, politischen Ereignissen, Marktbeziehungen, Währungsindizes, Diversifizierung und der Entwicklung von Korrelationen können Händler ein klares Verständnis der miteinander verknüpften Dynamik des Devisenmarktes gewinnen.

Dieses Wissen kann dann zur Verbesserung der Handelsstrategien und der Gesamtperformance eingesetzt werden.

Das Verständnis von Korrelationen auf dem Devisenmarkt kann ein wertvolles Instrument für Händler sein, um Risiken zu managen, Portfolios zu diversifizieren und ausgefeiltere Handelsstrategien zu entwickeln. Durch die Beobachtung der Faktoren, die diese Korrelationen beeinflussen, und das Verständnis, wie sie sich im Laufe der Zeit verändern, können Händler fundiertere Entscheidungen treffen und die allgemeine Handelsleistung verbessern.

Bewertungen